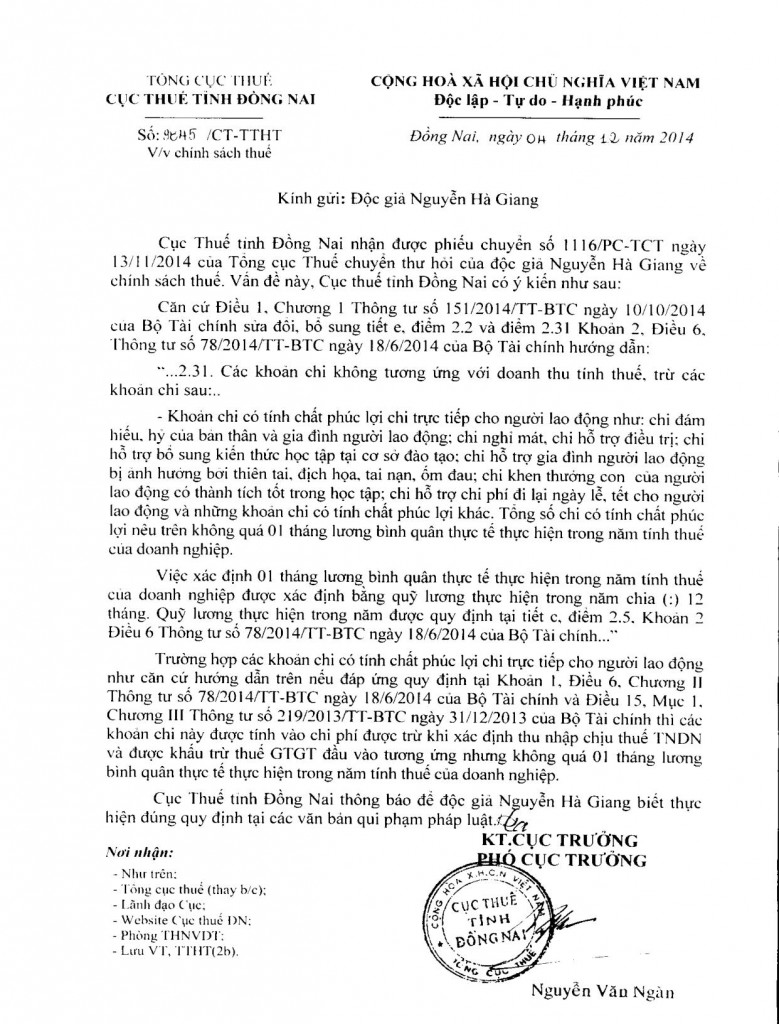

TÌNH HUỐNG VỀ THUẾ GIÁ TRỊ GIA TĂNG

Hỏi và giải đáp các tình huống về thuế giá trị gia tăng phát sinh trong doanh nghiệp là chương trình mà KẾ TOÁN HÀ NỘI luôn cập nhật và tổng hợp một cách nhanh nhất và chất lượng nhất.

Tình huống 1:

Theo nghị định 91 thì năm 2014: Khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động mà doanh nghiệp có hóa đơn, chứng từ theo quy định như: Chi đám hiếu, hỷ của bản thân và gia đình người lao động; chi nghỉ mát, chi hỗ trợ điều trị; chi hỗ trợ bổ sung kiến thức học tập tại cơ sở đào tạo; chi hỗ trợ gia đình người lao động bị ảnh hưởng bởi thiên tai….được tính vào chi phí hợp lý hợp lệ. Vậy cho tôi hỏi hóa đơn của những khoản chi này có được khấu trừ thuế VAT đầu vào?

Trả lời:

Tình huống 2:

Theo TT Số: 219/2013/TT-BTC, Chương II , Điều 10 , mức thuế GTGT 5 % áp dụng đối với:

13. Hoạt động văn hóa, triển lãm, thể dục, thể thao; biểu diễn nghệ thuật; sản xuất phim; nhập khẩu, phát hành và chiếu phim.

a) Hoạt động văn hóa, triển lãm và thể dục, thể thao, trừ các khoản doanh thu như: bán hàng hóa, cho thuê sân bãi, gian hàng tại hội chợ, triển lãm.

b) Hoạt động biểu diễn nghệ thuật như: tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc; hoạt động biểu diễn nghệ thuật khác và dịch vụ tổ chức biểu diễn nghệ thuật của các nhà hát hoặc đoàn tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc có giấy phép hoạt động do cơ quan Nhà nước có thẩm quyền cấp.

Vậy tôi xin hỏi công ty tôi là Công ty TNHH, hoạt động về lĩnh vực biểu diễn nghệ thuật như tổ chức chương trình ca nhạc bán vé thu tiền, có giấy phép hoạt động do cơ quan nhà nước có thẩm quyền cấp thì doanh thu bán vé chịu mức thuế GTGT là 5% hay 10%?

Trả lời:

Căn cứ Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều Luật Thuế giá trị gia tăng:

+ Tại Điểm b Khoản 13 Điều 10 Mục 1 Chương II quy định về thuế suất thuế GTGT 5%:

“b) Hoạt động biểu diễn nghệ thuật như: tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc; hoạt động biểu diễn nghệ thuật khác và dịch vụ tổ chức biểu diễn nghệ thuật của các nhà hát hoặc đoàn tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc có giấy phép hoạt động do cơ quan Nhà nước có thẩm quyền cấp.”

+ Tại Điều 11 Mục 1 Chương II quy định về thuế suất 10%:

“Thuế suất 10% áp dụng đối với hàng hoá, dịch vụ không được quy định tại Điều 4, Điều 9 và Điều 10 Thông tư này.

Các mức thuế suất thuế GTGT nêu tại Điều 10, Điều 11 được áp dụng thống nhất cho từng loại hàng hóa, dịch vụ ở các khâu nhập khẩu, sản xuất, gia công hay kinh doanh thương mại…”

Căn cứ các quy định trên, trường hợp đơn vị không phải là nhà hát, đoàn tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếcđược cấp phép hoạt động biểu diễn nghệ thuật của cơ quan Nhà nước có thẩm quyền, khi tổ chức hoạt động biểu diễn nghệ thuật có bán vé thu tiền thì vé bán ra phải áp dụng thuế suất thuế GTGT 10%.

Tình huống 3:

Công ty em là Doanh nghiệp chế xuất (DNCX) theo thông tư TT219 – 2013 – BTC: Cơ sở kinh doanh cung cấp điện, nước, văn phòng phẩm và hàng hoá phục vụ sinh hoạt hàng ngày của DNCX gồm: lương thực, thực phẩm, hàng tiêu dùng (bao gồm cả bảo hộ lao động: quần, áo, mũ, giầy, ủng, găng tay) thì không cần tờ khai Hải quan và thuế GTGT là 0%. Vậy công ty em (DNCX) có phải làm thủ tục gì với Hải quan khi mua những hàng hóa này không?

Trả lời:

Căn cứ quy định tại khoản 9 Điều 1 Nghị định 164/2013/NĐ-CP ngày 12/11/2013 của Chính phủ về sửa đổi bổ sung một số điều của Nghị đinh số 29/2008/NĐ-CP ngày 14/3/2008 về khu công nghiệp, khu chế xuất và khu kinh tế thì:

3. Doanh nghiệp chế xuất được mua vật liệu xây dựng, văn phòng phẩm, lương thực, thực phẩm, hàng tiêu dùng từ nội địa Việt Nam để xây dựng công trình, phục vụ cho điều hành bộ máy văn phòng và sinh hoạt của cán bộ, công nhân làm việc tại doanh nghiệp.

Doanh nghiệp chế xuất, người bán hàng cho doanh nghiệp chế xuất được lựa chọn thực hiện hoặc không thực hiện thủ tục xuất khẩu, nhập khẩu và hải quan đối với vật liệu xây dựng, văn phòng phẩm, lương thực, thực phẩm, hàng tiêu dùng từ nội địa Việt Nam.”

Theo quy định tại khoản 4 Điều 49 Thông tư số 128/2013/TT-BTC ngày 10/9/2013 của Bộ Tài chính quy định về thủ tục hải quan, kiểm tra, giám sát hải quan, thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu, doanh nghiệp chế xuất phải thực hiện chế độ báo cáo xuất nhập tồn nguyên liệu vật tư của doanh nghiệp chế xuất:

a) Doanh nghiệp chế xuất nộp Báo cáo nhập – xuất – tồn một quý một lần và chậm nhất vào ngày 15 của tháng đầu quý sau tại Chi cục hải quan quản lý DNCX. Đối với doanh nghiệp ưu tiên đã được Tổng cục Hải quan công nhận thì được lựa chọn nộp báo cáo nhập – xuất – tồn theo năm dương lịch, vào cuối quý I của năm sau hoặc theo quý.

b) Báo cáo nhập – xuất – tồn (mẫu số 43/HSBC-CX/2013 Phụ lục III ban hành kèm theo Thông tư này) nguyên liệu, vật tư nhập khẩu: nộp 02 bản chính.

Riêng đối với hàng hóa tiêu dùng nhập khẩu hoặc mua từ nội địa để phục vụ cho hoạt động của nhà xưởng, sản xuất nhưng không xây dựng được định mức sử dụng theo đơn vị sản phẩm (ví dụ: vải, giấy để lau máy móc, thiết bị; xăng dầu để chạy máy phát điện; dầu làm sạch khuôn; bút đánh dấu sản phẩm bị lỗi…) hoặc để phục vụ cho điều hành bộ máy văn phòng cũng như sinh hoạt của cán bộ, công nhân của DNCX thì thực hiện như sau:

DNCX không phải phân chia theo mục đích sử dụng hay nguồn nhập khẩu, không phải đăng ký danh mục, đặt mã quản lý và không phải báo cáo nhập-xuất-tồn định kỳ hàng tháng với cơ quan hải quan.

Riêng đối với DNCX nằm ngoài khu chế xuất thì hàng quý DNCX nộp báo cáo tổng lượng hàng hóa tiêu dùng được nhập khẩu và mua từ nội địa trong quý.

DNCX tự chịu trách nhiệm về việc khai và sử dụng hàng hóa đúng mục đích.

Quy định này áp dụng đối với cả DNCX thực hiện thủ tục hải quan điện tử theo Chương VI Thông tư số 196/2012/TT-BTC ngày 15/11/2012 của Bộ Tài chính.