Biểu thuế suất thuế tiêu thụ đặc biệt quy định mức thuế suất của các hàng hóa, dịch vụ hiện nay.

>> Xem thêm: Khóa ôn thi chứng chỉ đại lý thuế sát đề thi thật.

Mức thuế suất thuế tiêu thụ đặc biệt quy định tại các văn bản pháp lý sau:

* Văn bản gốc: Điều 7 Luật số 26/2008/QH12 ngày 14 tháng 11 năm 2008.

Tại đây quy định:

– Mức thuế suất cụ thể cho các nhóm hàng hóa: Thuốc lá, rượu, bia, xe ô tô, Xe mô tô, tàu bay, du thuyền, xăng các loại, điều hoà nhiệt độ , bài lá, vàng mã – hàng mã

– Mức thuế suất cho các nhóm dịch vụ: vũ trường; mát-xa, ka-ra-ô-kê; ca-si-nô, trò chơi điện tử có thưởng; đặt cược; gôn; xổ số.

* Văn bản sửa đổi, bổ sung:

– Luật số: 70/2014/QH13 ngày 26 tháng 11 năm 2014

– Luật số: 106/2016/QH13 ngày 06 tháng 4 năm 2016 (sửa đổi mức thuế suất của xe ô tô dưới 24 chỗ).

* Văn bản hướng dẫn:

– Điều 5, Nghị định 108/2015/NĐ-CP.

– Điều 6, Thông tư 195/2015/TT-BTC.

Sau đây là bảng tổng hợp Mức thuế suất thuế tiêu thụ đặc biệt mới nhất hiện nay từ các văn bản.

|

STT |

Hàng hóa, dịch vụ |

Thuế suất |

|

I |

Hàng hóa |

|

|

1 |

Thuốc lá điếu, xì gà và các chế phẩm khác từ cây thuốc lá |

|

|

|

Từ ngày 01 tháng 01 năm 2016 đến hết ngày 31 tháng 12 năm 2018 |

70 |

|

|

Từ ngày 01 tháng 01 năm 2019 |

75 |

|

2 |

Rượu |

|

|

|

a) Rượu từ 20 độ trở lên |

|

|

|

Từ ngày 01 tháng 01 năm 2016 đến hết ngày 31 tháng 12 năm 2016 |

55 |

|

|

Từ ngày 01 tháng 01 năm 2017 đến hết ngày 31 tháng 12 năm 2017 |

60 |

|

|

Từ ngày 01 tháng 01 năm 2018 |

65 |

|

|

b) Rượu dưới 20 độ |

|

|

|

Từ ngày 01 tháng 01 năm 2016 đến hết ngày 31 tháng 12 năm 2017 |

30 |

|

|

Từ ngày 01 tháng 01 năm 2018 |

35 |

|

3 |

Bia |

|

|

|

Từ ngày 01 tháng 01 năm 2016 đến hết ngày 31 tháng 12 năm 2016 |

55 |

|

|

Từ ngày 01 tháng 01 năm 2017 đến hết ngày 31 tháng 12 năm 2017 |

60 |

|

|

Từ ngày 01 tháng 01 năm 2018 |

65 |

| 4 |

Xe ô tô dưới 24 chỗ |

|

| a) Xe ô tô chở người từ 9 chỗ trở xuống, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này |

|

|

| – Loại có dung tích xi lanh từ 1.500 cm3 trở xuống |

|

|

| + Từ ngày 01 tháng 7 năm 2016 đến hết ngày 31 tháng 12 năm 2017 |

40 |

|

| + Từ ngày 01 tháng 01 năm 2018 |

35 |

|

| – Loại có dung tích xi lanh trên 1.500 cm3 đến 2.000 cm3 |

|

|

| + Từ ngày 01 tháng 7 năm 2016 đến hết ngày 31 tháng 12 năm 2017 |

45 |

|

| + Từ ngày 01 tháng 01 năm 2018 |

40 |

|

| – Loại có dung tích xi lanh trên 2.000 cm3 đến 2.500 cm3 |

50 |

|

| – Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3 |

|

|

| + Từ ngày 01 tháng 07 năm 2016 đến hết ngày 31 tháng 12 năm 2017 |

55 |

|

| + Từ ngày 01 tháng 01 năm 2018. |

60 |

|

| – Loại có dung tích xi lanh trên 3.000 cm3 đến 4.000 cm3. |

90 |

|

| – Loại có dung tích xi lanh trên 4.000 cm3 đến 5.000 cm3. |

110 |

|

| – Loại có dung tích xi lanh trên 5.000 cm3 đến 6.000 cm3. |

130 |

|

| – Loại có dung tích xi lanh trên 6.000 cm3. |

150 |

|

| b) Xe ô tô chở người từ 10 đến dưới 16 chỗ, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này |

15 |

|

c) Xe ô tô chở người từ 16 đến dưới 24 chỗ, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này |

10 |

|

| d) Xe ô tô vừa chở người, vừa chở hàng, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này. |

|

|

| – Loại có dung tích xi lanh từ 2.500 cm3 trở xuống |

15 |

|

| – Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3 |

20 |

|

| – Loại có dung tích xi lanh trên 3.000 cm3. |

25 |

|

| đ) Xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng. |

Bằng 70% mức thuế suất áp dụng cho xe cùng loại quy định tại các Điểm 4a, 4b, 4c và 4d của Biểu thuế quy định tại Điều này |

|

| e) Xe ô tô chạy bằng năng lượng sinh học. |

Bằng 50% mức thuế suất áp dụng cho xe cùng loại quy định tại các Điểm 4a, 4b, 4c và 4d của Biểu thuế quy định tại Điều này |

|

g) Xe ô tô chạy bằng điện. |

|

|

| – Loại chở người từ 9 chỗ trở xuống. |

15 |

|

| – Loại chở người từ 10 đến dưới 16 chỗ. |

10 |

|

| – Loại chở người từ 16 đến dưới 24 chỗ. |

5 |

|

| – Loại thiết kế vừa chở người, vừa chở hàng. |

10 |

|

| h) Xe mô-tô-hôm (motorhome) không phân biệt dung tích xi lanh. |

|

|

| – Từ ngày 01 tháng 7 năm 2016 đến hết ngày 31 tháng 12 năm 2017. |

70 |

|

| – Từ ngày 01 tháng 01 năm 2018. |

75 |

|

|

5 |

Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125 cm3. |

20 |

|

6 |

Tàu bay. |

30 |

|

7 |

Du thuyền. |

30 |

|

8 |

Xăng các loại. |

|

|

|

a) Xăng. |

10 |

|

|

b) Xăng E5. |

8 |

|

|

c) Xăng E10. |

7 |

|

9 |

Điều hòa nhiệt độ công suất từ 90.000 BTU trở xuống. |

10 |

|

10 |

Bài lá. |

40 |

|

11 |

Vàng mã, hàng mã. |

70 |

|

II |

Dịch vụ. |

|

|

1 |

Kinh doanh vũ trường. |

40 |

|

2 |

Kinh doanh mát-xa, ka-ra-ô-kê. |

30 |

|

3 |

Kinh doanh ca-si-nô, trò chơi điện tử có thưởng. |

35 |

|

4 |

Kinh doanh đặt cược. |

30 |

|

5 |

Kinh doanh gôn. |

20 |

|

6 |

Kinh doanh xổ số. |

15 |

Xem thêm:

>> Hướng dẫn cách tính thuế TTĐB được khấu trừ.

>> Chi tiết cách lên BCTC doanh nghiệp siêu nhỏ.

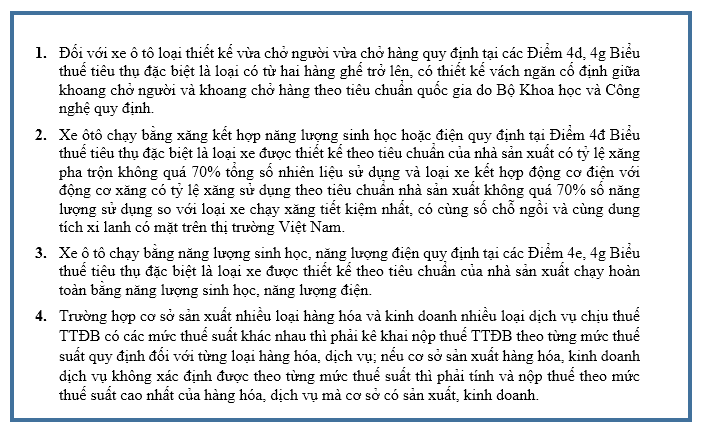

Một số lưu ý khi xác định thuế suất thuế tiêu thụ đặc biệt.